Nyenrode - Financial Accounting (FINACC)

1/42

Earn XP

Description and Tags

Flashcards voor het vak Financial Accounting 1, voor de opleiding (Pre-) Master of Controlling aan Nyenrode Business Universiteit. Bevat zowel definities als vragen.

Name | Mastery | Learn | Test | Matching | Spaced | Call with Kai |

|---|

No analytics yet

Send a link to your students to track their progress

43 Terms

Directe opbrengstwaarde

Op het moment van waarderen op de markt geldende verwachte opbrengst, verminderd met de te verwachten verkoopkosten.

Bedrijfswaarde (indirechte opbrengstwaarde)

Contante waarde van de verwachte toekomstige nettokasstromen die worden verkregen met de toekomstige activiteiten waarvoor de activa worden gebruikt

Impairment

Bijzondere waardevermindering. Wanneer de realiseerbare waarde lager ligt dan de boekwaarde. De relevante realiseerbare waarde is de hoogste van:

Directe opbrengstwaarde

Bedrijfswaarde (indirecte opbrengstwaarde)

Wanneer wordt een impairmenttest toegepast bij materiële vaste activa?

Wanneer er externe of interne omstandigheden zijn die het vermoeden doen rijzen dat de boekwaarde van die activa te hoog is.

Hoe vindt waardering van IMVA plaats?

Bij ingebruikname:

Kostprijs

Hetzij als gevolg van aankoop, hetzij als gevolg van activering van ontwikkelingskosten.

Later:

Historische kostprijs

Herwaardering naar reële waarde

Wanneer kan een IMVA naar reële waarde worden geherwaardeerd? Noem een voorbeeld.

Wanneer hier tenminste een actieve markt voor is. Bijvoorbeeld voor vergunningen die regelmatig worden verhandeld.

Hoe vindt afschrijving van IMVA plaats volgens RJ?

Lineaire afschrijving in maximaal 20 jaar, tenzij op grond van contracten en dergelijke een langere economische levensduur bewijsbaar aanwezig is.

Wanneer er in langer dan 20 jaar wordt afgeschreven, dient er een jaarlijkse impairmenttest te worden gedaan op grond van RJ 210.4.

Hoe vindt afschrijving van IMVA met een eindige gebruiksduur plaats volgens IASB?

Lineaire afschrijvingen, geen maximale afschrijvingsperiode.

Hoe vindt afschrijving van IMVA met een onbepaalde gebruiksduur plaats volgens IASB?

Niet toegestaan om stelselmatig af te schrijven. Er dient jaarlijks getoetst te worden de boekwaarde ten minste gelijk is aan de realiseerbare waarde. Zo niet, is er sprake van een bijzondere waardevermindering, ofwel impairment. Buiten de jaarlijkse toets, ook toetsen er hier indicaties voor zijn.

Voor ontwikkelingskosten geldt dat deze moeten worden getoetst wanneer ze worden geactiveerd. Deze toetsingen moeten worden voortgezet totdat de gehele ontwikkelingsfase is afgerond en het IMVA in gebruik is genomen.

Waarom wettelijke reserves?

Gebaseerd op wettelijke voorschriften. Bedoeld ter kapitaalbescherming. Door het vormen van de buffer wordt aan schuldeisers zekerheid verschaft.

Welke soorten wettelijke reserves zijn er?

Vier soorten:

Herwaarderingsreserve

Herwaardering van bepaalde activa.Waardering van deelnemingen

Niet uitgekeerde winsten en rechtstreekse vermogensvermeerderingen van deelnemingen.Activering ontwikkelingskosten, kosten van de oprichting van de onderneming of kosten in verband met de uitgifte van aandelen

Voorkomen dat dividenduitkeringen worden verricht uit winst voor zover die is ontstaan dankzij de activering van deze kosten.Valutakoersverschillen

Als gevolg van omrekening van buitenlandse deelnemingen. Kan tevens negatief zijn, dan kan er ten hoogte van het saldo geen dividenduitkeringen worden gedaan ten laste van de vrije reserves.

Hoe kunnen wettelijke reserves worden gevormd?

Twee manieren:

ten laste van bestaande vrije reserves;

uit de winstverdeling over een jaar.

Levensduurherziening

De levensduur is gebaseerd op schattingen. Het kan noodzakelijk zijn de geschatte levensduur te herzien, bijvoorbeeld door nieuwe technologische ontwikkelingen, beschadiging, of veranderingen in het gebruik.

Bij een te kort geschatte levensduur wordt de resterende boekwaarde over de langere levensduur uitgesmeerd. De afschrijving van eerdere boekjaar wordt dus niet herzien.

Bij een te lange geschatte levensduur wordt dit eveneens gedaan, alleen dan over de kortere levensduur. Dit leidt niet tot een eenmalige last, maar tot hogere jaarlijkse afschrijvingen in de toekomst.

Schattingswijziging

Schatting van een post wordt herzien, bijvoorbeeld een levensduurherziening → Prospectief, dus zonder terugwerkende kracht.

Stelselwijziging

Grondslagen van waardering worden aangepast → Zowel prospectief als retrospectief:

Prospectief: zonder terugwerkende kracht verwerkt in de jaarrekening, alleen nieuwe posten op de nieuwe wijze gewaardeerd worden

Retrospectief: met terugwerkende kracht verwerkt in de jaarrekening, het eigen vermogen aan het eind van het vorige boekjaar herrekenen o.b.v. nieuwe grondslagen

Voorraadwaarderingsmethoden

Vier veronderstellingen:

Fifo

Gemiddelde inkoopprijs

Lifo

Vervaardigingsprijs

Minimumwaarderingsregel

Op balansdatum worden de boekwaarde en de verkoopwaarde (marktwaarde) van de voorraden met elkaar vergeleken, wanneer de verkoopwaarde lager is dan de boekwaarde, wordt de boekwaarde afgewaardeerd naar de lagere verkoopwaarde.

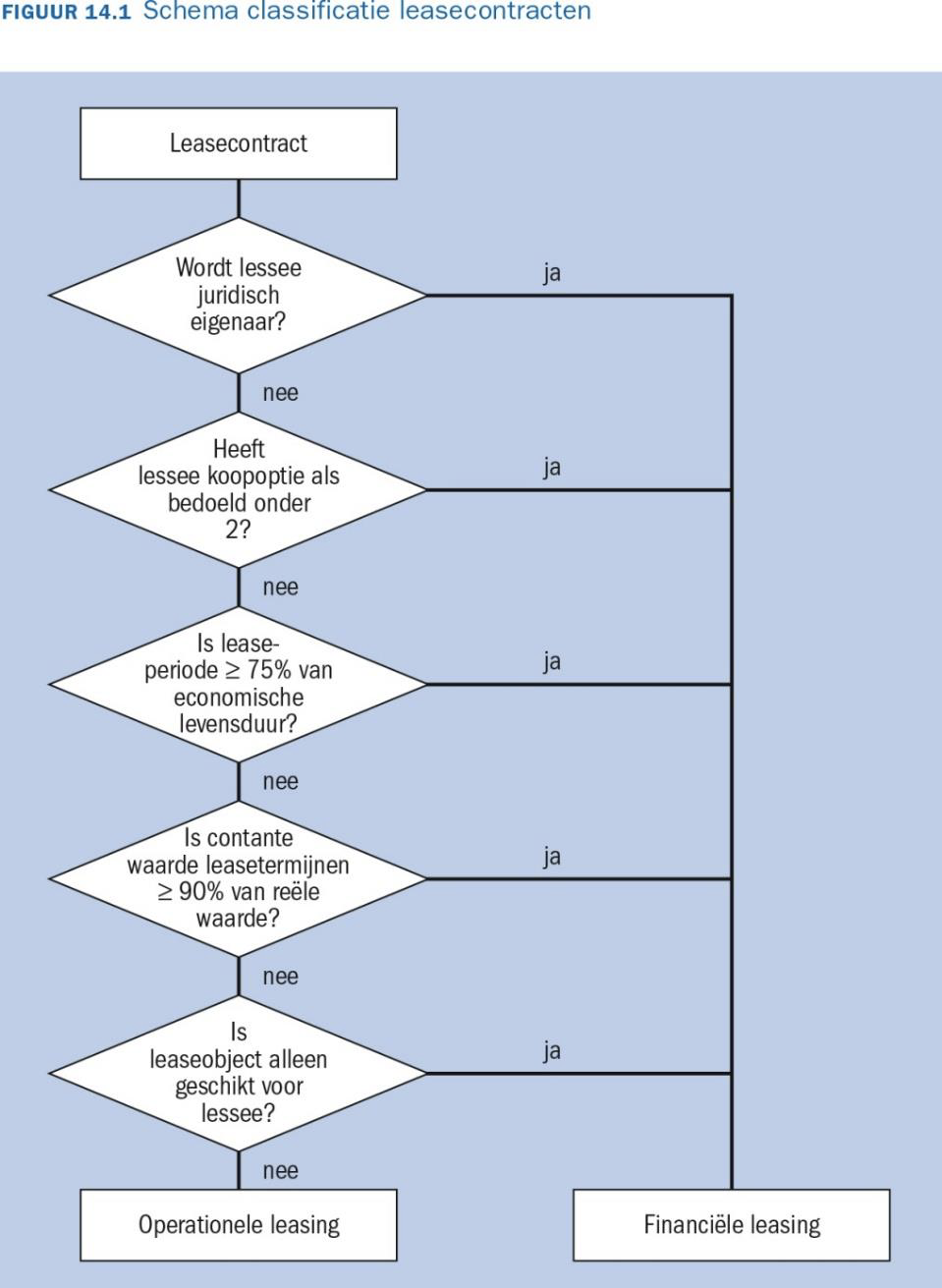

Classificatie leasecontracten

Vijf criteria financial lease:

Wordt lessee juridisch eigenaar?

Heeft lessee nominale koopoptie?

(dit houdt in dat de lessee voor zodanig lage prijs kan kopen dan hij vrijwel zeker tot kopen over gaat)Is de leaseperiode ≥ 75% van de economische levensduur?

Is de contante waarde van de leasetermijnen ≥ 90% van de reële waarde?

Is het leaseobject alleen geschikt voor de lessee?

Is het antwoord een keer ja? Dan bestaat het vermoeden dat sprake is van een financial lease.

Alle criteria nee? Dan operational lease.

Verwerking van operational lease (RJ)

Off-balance, want geen economisch eigendom. Komt dus ten laste van het resultaat

Verwerking van financial lease (RJ)

On-balance, want economisch eigendom. Waardering tegen de laagste van:

Reële waarde

Contante waarde minimale leasebetaling

(betalingen gedurende en aan het einde van de leaseperiode en eventuele restwaarde garanties)

Verwerking van lease (IFRS)

Geen onderscheid tussen financial en operational lease. Alle leasecontracten worden geactiveerd als zijnde een financial lease, conform RJ.

Uitzondering hierop zijn leaseovereenkomsten met kleine waarden en een looptijd korter dan een jaar.

Sale and leaseback (RJ)

Sale and financial leaseback → Geen verkoop

Sale and operational leaseback → Wel verkoop

Sale and leaseback (IFRS)

Sale and financial leaseback → Geen verkoop

Sale and operational leaseback → Wel verkoop

Leasing is het kasstroomoverzicht

Financial lease

Aangaan → Geen kasstroom

Jaarlijks → Verdeling in:

Interestbestanddeel → Operationele kasstroom

Aflossingsbestanddeel → Financiering kasstroom

Operational lease

Jaarlijks → leasebetaling in operationele kasstroom

Drie kenmerken kapitaaldeelneming

De kapitaaldeelname is voor eigen rekening, dan wel voor rekening van een dochtermaatschappij.

De kapitaaldeelname is duurzaam bedoeld.

De kapitaaldeelname is ten dienste van de eigen werkzaamheid.

Wettelijk vermoeden deelneming

Bij ≥ 20% aandelenkapitaal, maar let op:

≥ 20% AK maar niet de drie voorwaarden → geen deelneming

≤ 20% AK maar wel de drie voorwaarden → wel deelneming

Consolidatieplicht

De verplichting om een geconsolideerde jaarrekening op te stellen berust bij de het hoofd van de groep.

Een hoofd van de groep wordt aangeduid als moedermaatschappij.

Ook het hoofd van een deelgroep jan de verplichting hebben om te consolideren, dit is een deelconsolidatie.

Art. 408

Art. 408 bevat een vrijstelling voor deelconsolidatie, mits de cijfers van de deelgroep in de geconsolideerde jaarrekening van de moeder zijn opgenomen. De vrijstelling van deelconsolidatie wordt ook wel tussenhoudstervrijstelling genoemd.

Vrijstelling voor consolidatie

Vrijstellingen voor consolidatie:

Ondernemingen waarvan het belang wordt gehouden om op korte termijn te vervreemden.

Ondernemingen waarvan het niet goed mogelijk is om gegevens te verkrijgen

Kleine groepen, ofwel groepen die bij consolidatie de grenzen van kleine rechtspersonen niet overschrijden.

Goodwill

De inschatting dat de waarde van de onderneming hoger ligt dan de berekende waarde van de onderneming.

Ofwel het verschil tussen de verkrijgingsprijs en de reële waarde die aan de activa en verplichtingen van de deelneming zelf wordt toegekend.

Functionele valuta

Valuta van de economische omgeving waarin de rechtspersoon actief is, welke valuta is in hoofdzaak bepalend voor opbrengsten en kosten.

Een eenmaal gemaakte keuze mag niet worden gewijzigd, tenzij de onderliggende transacties, gebeurtenissen en omstandigheden wijzigingen hebben ondergaan.

Vreemde valuta

Iedere andere valuta dan de functionele valuta.

Presentatie valuta

Valuta waarin de jaarrekening wordt gepresenteerd.

IAS: Kent volledige vrijheid

BW2: Stelt dat andere valuta dan de lokale valuta mogelijk is indien de werkzaamheid of internationale vertakking dat rechtvaardigt.

Basisproblemen valutavraagstuk

Tegen welke valuta moet je de transactie en de valutapositie in de balans omrekenen?

Hoe moeten de koersverschillen die ontstaan doordat de koersen in vreemde valuta fluctueren, in de jaarrekening worden verwerkt?

Eerste verwerking valuta

Koers van de functionele valuta op transactiedatum

Vervolgverwerking valuta

Onderscheid in:

Monetaire posten

Niet-monetaire posten

Monetaire posten

Koers per balansdatum

Niet-monetaire posten

Bij waardering historische kosten:

Koers op transactiedatum of benaderde historische koersBij waardering actuele waarde:

Wisselkoers functionele valuta op moment van bepaling actuele waarde

Verwerking koersverschillen

Onderscheid in:

Monetaire posten

Niet-monetaire posten

Monetaire posten

Via winst- en verliesrekening

Niet-monetaire posten

Bij waardering historische kosten:

Geen verwerkingBij waardering actuele waarde:

Koersverschillen volgen de basisverwerking (via EV, via WV, wel of geen herwaarderingsreserve)

Monetaire posten

Activa en passiva die betrekking hebben op een bepaalde hoeveelheid te innen of te betalen munteenheden, alsmede liquide middelen.

Voorbeelden: Liquide middelen, debiteuren, crediteuren, leningen

Niet-monetaire posten

Activa en passiva die geen geld, liquide middelen of andere vorderingen/schulden zijn.

Voorbeelden: Vaste activa, voorraden, deelnemingen.

Commerciële en fiscale winst

Verschillen tussen commercieel en fiscaal winstbegrip is onder te verdelen in 4 categorieën:

Commercieel winst, fiscaal niet (bijvoorbeeld deelnemingsvrijstelling)

Fiscaal winst, commercieel niet (bijvoorbeeld stelselwijzigingen)

Commercieel last, fiscaal niet (bijvoorbeeld boetes)

Fiscaal last, commercieel niet (bijvoorbeeld investeringsaftrek)

Verschillen hebben invloed op de belastingdruk.

Grondbeginselen

De opstelling van financiële overzichten wordt beheerst door twee grondbeginselen:

Aangroei of toerekening (accural)

Continuïteit (going concern)

Aangroeibeginsel

Transacties worden verwerkt wanneer zij zich voordoen, ongeacht het moment waarop zij resulteren in in- of uitgaande kasstromen.

Dit zorgt voor beter inzicht in het causale verband tussen opbrengsten en kosten, dus geeft meer inzicht in financiële prestaties.

Echter, brengt het ook meer subjectiviteit bij de bepaling van het vermogen en het resultaat. Vandaar de behoefte aan kasstroomoverzicht als aanvullende informatie waarin het aangroei beginsel niet wordt toegepast.

Continuïteitsbeginsel

De organisatie zal haar bedrijf in de afzienbare toekomst voortzetten. De betekenis hiervan wordt vaak onderschat.

De voorstelling van de financiële positie ondergaat doorgaans een drastische (neerwaartse) wijziging als deze op basis van liquidatie op korte termijn moet worden bepaald, en niet meer op basis van voortzetting van activiteiten.

Indien er continuïteitsproblemen zijn, maakt de RJ onderscheid in:

Ernstige onzekerheid over de continuïteit van het geheel der werkzaamheden. Er is dan echter nog kans op doorzetting van het geheel der werkzaamheden, dus zal het continuïteitsbeginsel moeten worden gehandhaafd.

Discontinuïteit is onontkoombaar. Het continuïteitsbeginsel moet worden losgelaten.