Parcial 2 - Economía II UFM

NO te recomiendo estudiar solo de este resumen. Está hecho como apoyo para las demás lecturas.

Déjame 5 estrellas si te ayudé a estudiar :)

Dinero

Dinero: medio de intercambio generalmente aceptado.

Agilizar el intercambio de bienes y servicios.

Facilita la producción y la especialización.

Desventajas del trueque directo:

Las necesidades no coinciden.

Las mecancías no tienen el mismo valor ni pueden ser divididas sin perder valor.

No se puede ahorrar.

Funciones específicas del dinero.

Servir como medio de intercambio

La aceptabilidad es el determinante fundamental del dinero.

Servir como unidad de cuenta

El dinero es el común denominador.

El valor del dinero en sí tiene que ser estable.

Servir como reserva de poder adquisitivo

Ningún otro bien es tan vendible como el dinero.

El valor del dinero puede deteriorarse.

Hayek dice que el dinero es resultado de la acción humana pero no del diseño humano.

Dinerosidad: al individuo siempre le será conveniente intercambiar su mercancía por mercancías más fácilmente vendibles, incluso si no las desea por sí mismas, ya que le será más fácil intercambiarlas después por la mercancía que realmente desea.

Hay una relación lingüística entre el nombre del dinero, el ganado, y el peso.

Propiedades del medio de intercambio:

Durabilidad

Divisibilidad: gran valor en relación a su volumen.

Homogeneidad

Formas de adulteración monetaria

Estampar monedas con menor tamaño al oficial.

Agregándoles cierta cantidad de metales innobles.

Inflación: aumento general en los precios de los bienes y servicios.

La anemia del dinero: la transición hacia formas de dinero cada vez menos tangibles y cada vez más abstractas.

De una moneda física a una unidad monetaria

El billete de banco como mejora tecnológica

La convertibilidad del bilete

Billetes por encima de las reservas metálicas

Patrón oro: dinero con respaldo de oro.

El estado y el abuso legal

El oro como moneda mundial

El sistema de Bretton Woods

Cada país signatario del acuerdo se comprometía a garantizar la libre convertibilidad de su moneda en términos del dólar US.

Fondo Monetario Internacional: Organismo especializado de las Naciones Unidas cuyo propósito es fomentar la cooperación monetaria internacional, la estabilidad de la moneda y el establecimiento de un sistema multilateral de pagos.

Todas las monedas del mundo son unidades puramente abstractas, basadas exclusivamente en el papel y en su aceptabilidad por parte del público.

Banca comercial

Un banco recibe depósitos del público, y con los recursos obtenidos de esta fuente efectúan préstamos a otras personas o invierten en valores.

Banco de depósito: protege los fondos de las personas y provee un método conveniente de transferir fondos mediante cheques.

Es la base de la banca comercial moderna.

Muchos de estos banqueros iniciaron como joyeros.

Al tener cajas fuertes, otras personas les daban su dinero para que se los guardaran.

Descubrieron que no todos iban a recuprar su dinero al mismo tiempo, por lo que podían prestar parte de él.

Los banqueros le daban recibos a las personas como comprobante de que tenían su dinero.

Estos recibos podían ser recibidos en lugar de dinero por otras personas. Esto fue los inicios del sistema de cheques.

Banca unitaria: gran número de bancos pequeños que cuentan con una sola sucursal.

Banca por sucursales: bancos grandes, cada uno cuenta con varias agencias.

Se puede describir el negocio de un banquero como el de un negociante de deudas.

El banquero necesita satisfacer las demandas de sus depositantes y al mismo tiempo ganar suficiente dinero para mantenerse en el negocio.

Este es el problema del banquero.

Las reservas de un banco comercial consisten de efectivo en bóveda, por un lado, y de los depósitos que los bancos mantienen en el banco central, por el otro lado.

Efectivo en bóveda: todo el dinero en efectivo que se encunetra físicamente en las bóvedas del banco.

Tasa de encaje legal: el porcentaje de reservas mínimas equivalentes de sus depósitos que los bancos están obligados a mantener.

Cuando las reservas bancarias son mayores que las mínimas, el banco está sobre-encajado.

Cámara de compensación: para lograr un canje de cheques más efectivo. Intermediario de cobro de cheques entre banco y cliente.

Las inversiones en valores son activos que generan un ingreso para el banco, pero además son relativamente líquidas.

También se les denomina reservas secundarias.

La mayor parte de estos activos son bonos del gobierno.

Pagaré: promesa incondicional de parte de un individuo de pagar a otra persona una determinada suma de dinero en una fecha establecida.

Interés: precio del crédito.

Cuenta híbrida: cuentas de cheques que ganan intereses.

Cuentas principales del balance general

Activo

Efectivo en bóveda

Depósitos en banco central

Inversiones en valores (crédito al gobierno)

Préstamos y descuentos (crédito al sector público)

Otros activos (ej, activos fijos)

Pasivo

Depósitos a la vista: con cheques.

Depósitos de ahorro: cuentas sin cheques.

Depósitos a plazo fijo: no se puede retirar antes de cierto tiempo.

Otros pasivos

Casi el 80% de los pasivos de los bancos comerciales en Guatemala consisten de obligaciones depositarias con el público.

Banca central

Banco central: el banco que constituye el pivote de la estructura monetaria y bancaria de un país, cuyas funciones son.

Funciones del banco central:

Derecho exclusivo en la emisión de billetes.

Monopolio en la emisión monetaria.

Servicios bancarios generales.

Banquero del gobierno.

Otorga préstamos al gobierno

Banco de bancos.

Custodia de reservas bancarias.

Cámara de compensación.

Evitar propagación de pánicos bancarios.

Prestamista de última instancia.

Mantenimiento del valor externo de la moneda nacional.

Custodia de reserva de divisas.

Paridad fija: valor de una moneda en términos de otra, establecido por decreto.

Paridad flotante o libre: valor de una moneda en términos de otra, determinado por la oferta y la demanda en el mercado de divisas.

Oferta de dinero y masa monetaria

Lecciones de la organización económica de un campo de concentración.

Cigarros como dinero.

Gresham's law: bad money drives good money out of circulation.

Precious metals were accepted as the preferred medium of exchange because they can be divided into parts and reunited again, are limited in supply, and they are valued for other purposes.

Seigniorage: when gold was minted into coins, the minter kept a small amount of metal.

Milling the edges (putting ridges on the edges) preserved its value because it made it more difficult for people to shave metal from the edges.

The receipts issued by goldsmiths were the first form of paper money.

They kept money safe for their customers.

When commercial banks arose, bankers saw that they could lend out at interest some fraction of the money deposited with them.

Fiat: let it become.

Some people say our money is mere fiat money because it's not real money because it's no longer backed by metal.

People who say this don't take into account is that what makes anything money is that it is in fact accepted and used by people as a medium of exchange.

Gov possesses special powers to help push its money as accepted.

It can promise to accept its own notes in payment of taxes.

It can declare any money not printed by them illegal.

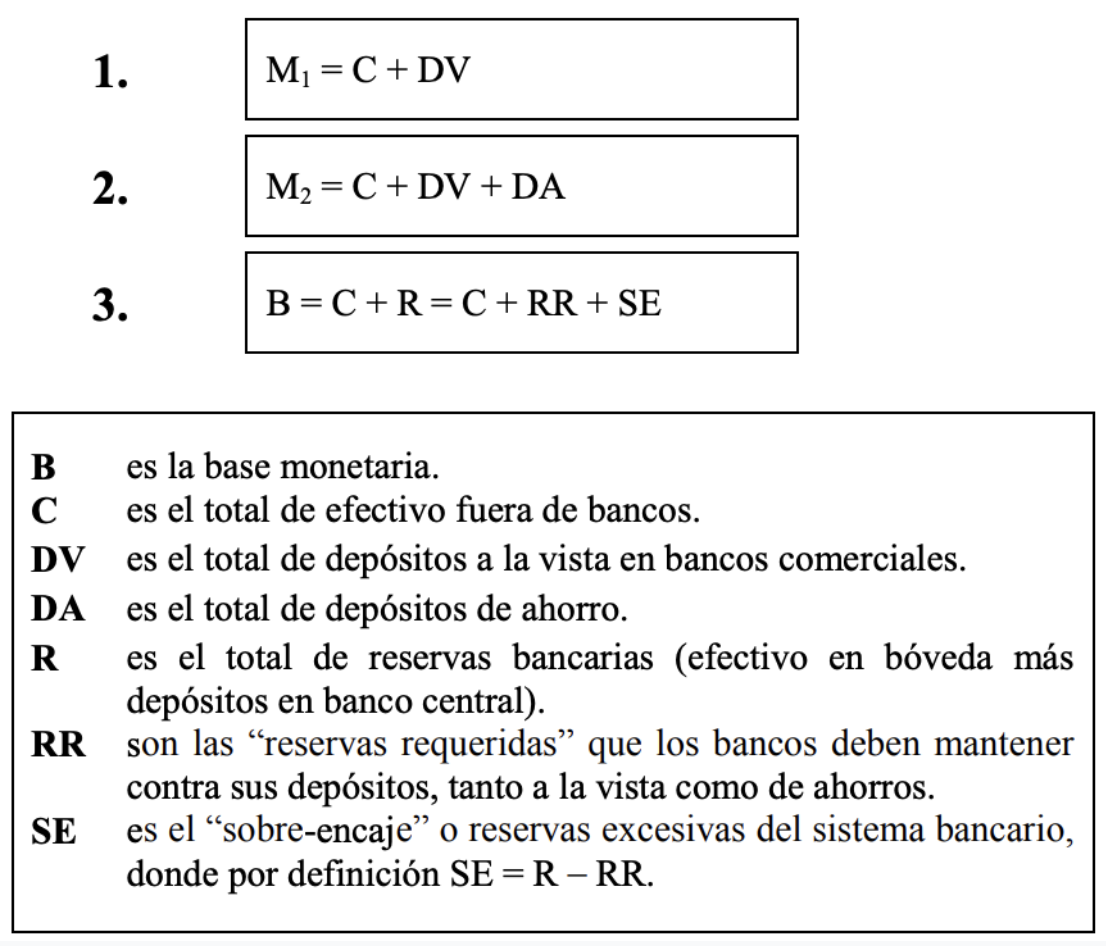

M1: currency in circulation and demand deposits. Also called narrowly defined money stock.

M2: M1 plus noncheckable deposits of less than $100,000.

M3: M2 plus noncheckable deposits of more than $100,000, and USD deposits in other countries' banks.

Banks create money.

But not by printing it, rather by lending it.

People must remain confident in a particular money or they'll stop accepting it.

Legal reserve requirement: banks are not allowed to have deposit liabilities in excess of some multiple of their reserves.

This percentage varies depending on the type of reserves, called tranches.

This system is called fractional reserve banking.

The Federal Reserve is the central bank of the USA, created by an act of Congress in 1913.

It restrains the process of money creation in commercial banks.

The most common technique that the Fed uses to manipulate the nation's money supply is the purchase and sale of US government bonds in what is called open market operations.

Commercial banks tend to borrow from other banks, in what is called the federal funds market.

The discount rate is the rate that the Fed charges banks for short-term loans.

Governments don't always resist the temptation to print more money to fund expenditures, especially during wartime.

This creates inflation.

The liabilities of trusted financial institutions make up most of the money used in modern commercial societies.

Money is a social institution that increases wealth by lowering costs of exchange, thereby enabling people to specialize more fully in accordance with their own comparative advantages.

The Great Depression

Real output and income in the US declined for four successive years.

There was massive, stubborn unemployment.

The quantity of money in circulation fell by more than one-third.

Some people say the system broke down because it produced too much.

In reality, it was consequence of government policy, not of markets.

A recession is a retreat from earlier rates of growth in the total output of the economy.

Recessions are a correction to the prior period's accumulation of mistakes.

Credit expansion lowers the interest rate that businessmen must pay.

The "cheap credit" created by an expansion of the money supply and lowering interest rates makes unprofitable investments only appear profitable.

So businessmen will expand investment, expecting these activities to pay off.

But they have actually misread the market signals, so when they realize this, they will reverse course and cancel some projects.

During a recessionary bust, there are clusters of business failures.

While the recovery process can be painful but quick, the Great Depression's recovery was thwarted by government policies that prevented the market from adjusting itself.

A stabilizing monetary policy is one that attempts to accommodate changes in the public's demand for money by adjusting the quantity of money supplied.

Coordination is central to the economic system.

Monetary equilibrium: the amount of money supplied equals the amount demanded, so the value of money remains stable.

Price stability: zero, or very low, levels of inflation or deflation.

Income is a flow, an amount per time.

Money is a stock, an amount at a time.

The demand for money is a demand to hold money.

This is because money is flexible, it is liquid.

When someone already owns the amount they want to hold, they will attempt to exchange the excess for other goods.

The key interest rate is the federal funds rate, which is the rate at which commercial banks lend reserves to one another.

It is an attempt to increase or decrease the quantity of money in the economy.

Fiscal policy is simply budget policy.

It is using the government budget to bring about the desired levels of spending.

The most influential proponent of fiscal policy in the century is John Maynard Keynes

By creating jobs, governments would save money that would have been spent on unemployment benefits.

The increase in the number of employed people would create additional spending power and therefore boost the economy and tax receipts.

Increased tax receipts would pay off the initial debt.

Timing is crucial if aggregate-demand management is to be an effective stabilizing tool.

Masa monetaria

Masa monetaria: cantidad total de dinero que existe en manos del público en un momento determinado.

M1: efectivo fuera de bancos más depósitos a la vista en bancos.

Abarca todos los instrumentos monetarios que pueden ser utilizados por el público como medios de pago.

M2: M1 más depósitos de ahorro.

Base monetaria o dinero de alta potencia: suma del efectivo fuera de bancos más las reservas del sistema bancario.

El banco central no puede controlar directamente los componentes de la base monetaria, pero sí la suma de estos componentes.

Razón de efectivo: expresa el efectivo fuera de bancos como porcentaje del total de depósitos a la vista.

efectivo fuera de bancos / depósitos a la vista

Razón de ahorros: expresa el total de depósitos de ahorro como porcentaje del total de depósitos a la vista.

depósitos de ahorro / depósitos a la vista

Razón de sobre-encaje: expresa el sobre-encaje neto del sistema bancario como porcentaje del total de depósitos a la vista.

sobre-encaje / depósitos a la vista

Multiplicador monetario: nos indica en cuánto aumentará M1 cada vez que aumente B en una unidad.

Inflación y política monetaria

Inflación: un aumento en el nivel general de precios

La deflación es el fenómeno contrario.

Originally, inflation meant an increase in the quantity of money.

El índice de precios nos da una indicación del sentido en que ha variado el poder adquisitivo del dinero y nos proporciona una medida de dicho cambio.

El íncide de Paasche compara el costo de lo que compramos en el período t, a los precios del período t, contra lo que nos hubiera costado a los precios del período base.

El índice de Laspeyres compara el costo de lo que se compraba en el período base, a los precios del período base, contra lo que nos costaría a los precios del período t.

Un índice de Laspeyres tiene dos bases

El período del cual se toma la canasta, que podemos llamar la base de cálculo.

Esta es fija, y solamente se modifica cada 10 años.

El período contra el cual se comparan los cambios en precios, que podemos llamar la base de referencia.

Esta se puede cambiar cuantas veces sea necesario.

Un salario nominal es el monto en dinero, un salario real está relacionado al poder adquisitivo que se tiene con ese monto de dinero.

Por ejemplo, un salario que aumentó de $1,000 a $2,000 en 10 años, en realidad no aumentó 100%, pues hay que tomar en cuenta la inflación.

Índice de precios al consumidor: mide el cambio promedio en los precios pagados por el consumidor final.

El cálculo de un índice de precios plantea varios problemas prácticos:

Cambios en calidad: si el precio aumenta, puede ser tanto inflación como un mejor producto.

Bienes nuevos, obsoletos y estacionales: no son comparables.

Controles de precios: en períodos de alta inflación, los gobiernos tienden a regular los precios de la canasta.

There are three main consequences to inflation

Price confusion: price signals become difficult to interpret.

Money illusion: people confuse changes in nominal prices with changes in real prices.

Redistribution of wealth: if the expectation of increase in inflation is greater than the actual inflation, it will redistribute wealth from the lender to the borrower, and the opposite case applies.

Teoría cuantitativa del dinero

La teoría cuantitativa del dinero explica por qué se producen cambios en el valor del dinero.

Cambios en el nivel de precios dependen de cambios en el nivel de la masa monetaria.

La formulación más completa de la teoría cuantitativa clásica la hizo Irving Fisher, como la ecuación de cambio.

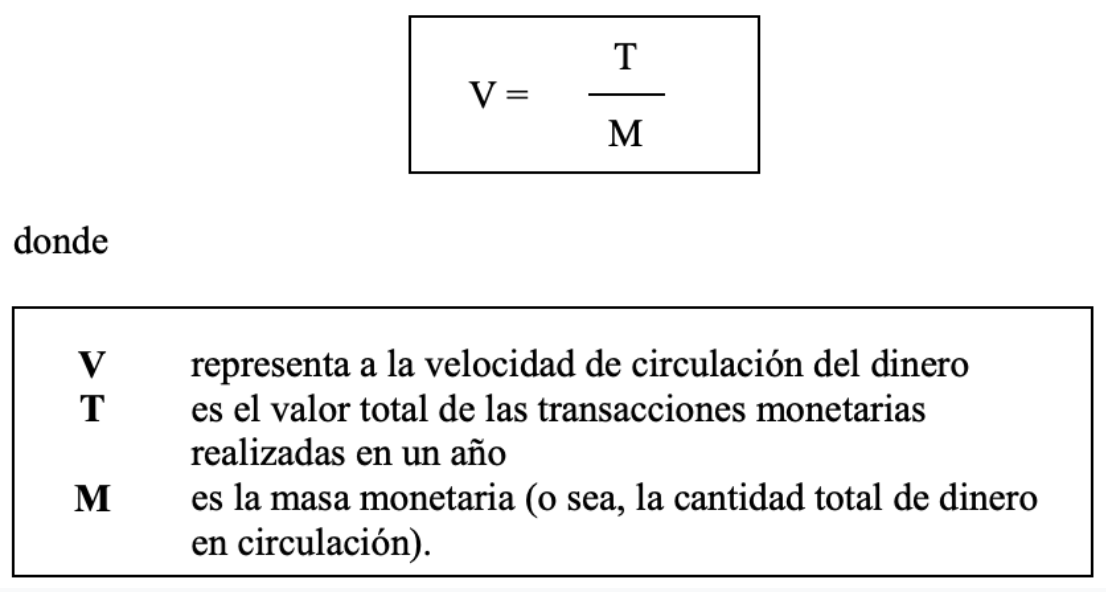

Velocidad de circulación del dinero: una medida de la rotación de la masa monetaria (cuántas veces es gastada cada unidad monetaria en el año).

El valor monetario de las trasacciones puede cambiar por dos razones:

Un cambio en los precios, es decir, un cambio en el valor de la unidad monetaria.

Un cambio en las cantidades de los bienes y servicios, es decir, un cambio en el volumen físico del comercio.

Ecuación de cambio: la velocidad y el nivel real de las transacciones tienden a gravitar hacia ciertos niveles naturales que no dependen de factores monetarios, por lo que pueden ser tratados como constantes.

MV = PQ

PQ = índice de precios * cantidad de bienes

MV = masa monetaria * velocidad de circulación

It is an expression of nominal GDP.

La versión modernizada de la ecuación de cambio: MV = PYr = Y

Yr = producto nacional bruto real

V = velocidad-ingreso

Producto nacional bruto: valor total de los bienes y servicios dinales producidos en el año.

La teoría cuantitativa moderna se conoce como monetarismo y ha modificado la teoría clásica de dos formas:

La teoría cuantitativa moderna toma en cuenta retardos en la relación entre la masa monetaria, los precios y el PNB nominal.

En lugar de considerar la velocidad de circulación como un concepto mecánico que depende de ciertos factores institucionales, se consideran que la velocidad-ingreso del dinero es una función estable de ciertas variables clave.

La inflación ha sido siempre y en todo lugar un fenómeno monetario.

Los cambios significativos en el nivel de precios se deben a cambios en la cantidad de dinero en circulación.

No existe ninguna proposición económica que haya sido verificada tantas veces, y bajo condiciones tan diversas, como la teoría cuantitativa.

La regla monetaria: la política ideal es incrementar la masa monetaria a una tasa constante entre 3% y 4% anual.

Hiperinflación: inflación grande, con una tasa de inflación de alrededor de 50% mensual.

If there is a genuine hyperinflation, then the government printing press is always involved.

Some hyperinflation examples (explicados en dinero y banca):

The US Civil War

The Weimar Republic (Germany 1923)

The MV=PQ is criticized by austrian economists because it invites a mechanistic view of the economy, rather than explaining prices on the basis of individual decisions to hold cash balances of a particular size.

The Cantillon effect explains that when new money enters the economy in the real world, it isn't neutral, but instead causes some prices to rise faster than others.

Knowt

Knowt